2022年“中国旅游日”深圳分会场...

5月19日,2022年中国旅游日深圳市分会场活动在...

文丨明明FICC研究团队

核心观点

今年7月,我国出口同比在高基数和外需疲弱的共同作用下延续负增长,主要贸易伙伴和大部分重点出口商品同比均延续不同程度下跌。但结构性亮点仍存,包括汽车出口维持高增、集成电路等小部分商品的同比跌幅收敛。进口商品呈现“数量保持同比正增长,但增速放缓”和“价格延续同比下跌,同时跌幅扩大”,进而导致我国进口持续疲弱,不及市场预期。往后看,考虑基数效应的影响,预计7月我国出口同比增速或已见底,8月的出口表现或有所好转,但考虑到外需整体的压力,好转程度或有限。基数效应在四季度的进一步走弱有望带动同期出口同比增速进一步改善。

【资料图】

【资料图】

数据:海关总署公布数据显示,按美元计价,7月我国进出口总值4829.2亿美元,同比下降13.6%。其中,出口2817.6亿美元,同比下降14.5%,Wind一致预期降11.4%;进口2011.6亿美元,同比下跌12.4%,Wind一致预期降4.8%;贸易顺差806亿美元,同比下降19.4%。

外需疲弱叠加高基数,出口持续承压:

贸易伙伴维度,中国大陆对东盟、欧盟、美国这前三大贸易伙伴的出口同比呈现深跌状态;对拉丁美洲和非洲等新兴市场的出口虽仍录得同比下跌,但跌幅相对好于欧美等发达经济体;7月中国对俄罗斯出口同比录得52%的高增速,继续在一定程度上为我国出口形成支撑。

重点商品出口中,大部分重点商品的出口金额同比延续跌势。具体来看,机电产品7月的出口金额同比下跌11.91%,细分商品中,包括通用机械设备、自动数据处理设备及零部件、家用电器、医疗仪器及器械等同比跌幅较6月跌幅有所走阔。多数轻工制品出口继续承压,包括服装、纺织原料、鞋靴、玩具、家具等商品出口同比跌幅均达两位数。值得注意的是,我国7月出口仍有结构性亮点。一方面,手机、集成电路、液晶显示板等商品的出口金额同比则有所改善。另一方面,汽车出口延续高景气,汽车(包括底盘)的出口金额同比实现了83.26%的高增。

是谁在拖累进口?基于海关总署披露的进口数量和金额数据,观察对应商品的数量同比变化并测算单价同比变化:(1)进口商品数量整体维持同比正增长,但增速放缓。从主要进口商品的数量来看,7月,除集成电路同比下降6%,大豆、铁矿砂及精矿、原油、铜矿砂及其精矿、煤及褐煤、天然气分别保持23%、2%、17%、4%、67%、18%的正增速,但增速较上月放缓明显。(2)进口商品单价呈同比负增速,且降幅进一步扩大。从主要进口大宗商品的单价同比来看,7月单价同比下降明显,其中原油进口单价同比下降32%,煤及褐煤进口单价同比下降39%。因此综上,内需修复的变化或可以体现在进口数量上,但由于进口大宗商品的价格变化更为主导,因此内需的变化无法体现在整体的进口金额层面。

总结与展望:

今年7月,我国出口同比在高基数和外需疲弱的共同作用下延续负增长,进口同比进一步下滑,大幅低于预期。往后看,由于去年8月我国出口增速开始放缓,因此预计2023年7月我国出口同比增速或已见底,8月在基数效应下将有所好转,但考虑到外需整体的压力,好转程度或有限。基数效应在四季度的进一步走弱或可带动同期出口同比增速进一步改善。

对于债市而言,市场对于短期内的出口压力预期较为充分,债市对于出口数据的反应也较为钝化。短期来看,后续7月通胀、信贷等数据的逐步披露或导致债市交易主线回归基本面。稳增长政策端扰动延续下,市场情绪不稳对基本面潜在的利空反应可能会加剧。总体而言,短期长债利率可能延续偏弱震荡的走势。汇率方面,近期人民币汇率对于出口数据的披露反应钝化。拉长时间维度来看,今年以来人民币相对于大部分货币呈现不同程度走弱,表明其偏弱运行仍在于内部因素,包括货币政策与国内经济基本面,其中基本面的改善或需依赖于内需修复。短期内美国经济数据以及美联储货币政策等问题扰动下,人民币汇率或有所波动,但随着下半年关于宏观经济、资本市场以及汇率等方面的政策持续加码,市场对于国内经济预期料将企稳回升,中长期维度人民币汇率料将得到基本面的坚实支撑。

风险因素:海外货币政策超预期收紧导致外需大幅滑落;海外经济衰退程度存在不确定性;国内经济基本面修复程度存在不确定性;地缘政治风险或扰动我国外贸环境。

正文

2023年7月,我国出口同比在高基数和外需疲弱的共同作用下延续负增长,进口同比进一步下滑,大幅低于预期。外需压力的进一步显现、叠加去年同期的高基数,使得7月出口同比下跌14.5%。进口方面,由于进口大宗商品的价格变化更为主导,进口商品数量同比增速放缓、同时进口商品单价的同比降幅进一步扩大,导致进口超预期回落。在此背景下,贸易顺差读数录得806亿美元,绝对规模仍是较高水平。

外需走弱叠加高基数,出口短期承压

2023年7月,中国大陆对主要贸易伙伴的出口表现延续同比深跌状态。分国家和地区来看:(1)中国大陆对美国出口同比增速录得-23.1%,美国制造业景气度仍处收缩区间、以及库存仍偏高导致外需疲弱。(2)中国大陆对欧盟出口同比录得-20.6%,较6月跌幅进一步扩大。欧元区7月制造业PMI继续下探,读数仅为42.7%,其中德法等主要经济体的制造业景气度延续收缩趋势。(3)中国大陆对东盟出口同比下降21.4%,较6月跌幅扩大近5个百分点。(4)中国大陆对拉丁美洲、非洲的出口同比分别录得-15%和5%,相较于欧美等发达经济体而言跌幅较小。(5)今年以来,中国对俄罗斯出口成为一大亮点,7月中国对俄罗斯出口同比录得52%的高增速,继续在一定程度上为我国出口形成支撑。

贸易产品方面,外需走弱叠加去年同期的高基数影响,7月大部分重点商品的出口金额延续同比负增长,汽车出口的结构性亮点仍存。分产品看:(1)机电产品——7月的出口金额同比下跌11.91%,较6月跌幅有所走阔。细分商品方面,通用机械设备、自动数据处理设备及零部件、家用电器、医疗仪器及器械等商品的出口金额同比跌幅较6月跌幅成不同程度走阔;手机、集成电路、液晶显示板等商品的出口金额同比则有所改善;汽车出口延续高景气,汽车(包括底盘)的出口金额同比实现了83.26%的高增。(2)多数轻工制品出口继续承压,包括服装、纺织原料、鞋靴、玩具、家具等商品出口同比跌幅均达两位数。(3)高新技术产品出口同比读数录得-18.1%。

是谁在拖累进口?

7月我国进口(以美元计价)同比下降12.4%,Wind一致预期降4.8%,前值降6.8%。我国进口同比进一步下滑,大幅低于预期。进口同比降幅超过10%。是什么因素在拖累进口继续向下?基于海关总署披露的进口数量和金额数据,观察对应商品的数量同比变化并测算单价同比变化,可以得到较为明确的答案。(1)进口商品数量整体维持同比正增长,但增速放缓。从主要进口商品的数量来看,7月,除集成电路同比下降6%,大豆、铁矿砂及精矿、原油、铜矿砂及其精矿、煤及褐煤、天然气分别保持23%、2%、17%、4%、67%、18%的正增速,但增速较上月放缓明显。(2)进口商品单价呈同比负增速,且降幅进一步扩大。从主要进口大宗商品的单价同比来看,7月单价同比下降明显,其中原油进口单价同比下降32%,煤及褐煤进口单价同比下降39%。因此综上,内需修复的变化或可以体现在进口数量上,但由于进口大宗商品的价格变化更为主导,因此内需的变化无法体现在整体的进口金额层面。

总结与展望

今年7月,我国出口同比在高基数和外需疲弱的共同作用下延续负增长,进口同比进一步下滑,大幅低于预期。出口方面,对东盟、欧盟、美国这前三大贸易伙伴的出口同比呈现深跌状态。重点商品出口中,大部分重点商品的出口金额同比跌幅较6月有所走阔,但结构性亮点仍存,包括汽车出口维持高增、集成电路等小部分商品的同比跌幅收敛。进口方面,由于进口大宗商品的价格变化更为主导,进口商品数量同比增速放缓、同时进口商品单价的同比降幅进一步扩大,导致进口超预期回落。往后看,由于去年8月我国出口增速开始放缓,因此预计2023年7月我国出口同比增速或已见底,8月在基数效应下将有所好转,但考虑到外需整体的压力,好转程度或有限。基数效应在四季度的进一步走弱或可带动同期出口同比增速进一步改善。

对于债市而言,市场对于短期内的出口压力预期较为充分,债市对于出口数据的反应也较为钝化。短期来看,后续7月通胀、信贷等数据的逐步披露或导致债市交易主线回归基本面。稳增长政策端扰动延续下,市场情绪不稳对基本面潜在的利空反应可能会加剧。总体而言,短期长债利率可能延续偏弱震荡的走势。汇率方面,近期人民币汇率对于出口数据的披露反应钝化。拉长时间维度来看,今年以来人民币相对于大部分货币呈现不同程度走弱,表明其偏弱运行仍在于内部因素,包括货币政策与国内经济基本面,其中基本面的改善或需依赖于内需修复。短期内美国经济数据以及美联储货币政策等问题扰动下,人民币汇率或有所波动,但随着下半年关于宏观经济、资本市场以及汇率等方面的政策持续加码,市场对于国内经济预期料将企稳回升,中长期维度人民币汇率料将得到基本面的坚实支撑。

风险因素

海外货币政策超预期收紧导致外需大幅滑落;海外经济衰退程度存在不确定性;国内经济基本面修复程度存在不确定性;地缘政治风险或扰动我国外贸环境。

关键词:

文丨明明FICC研究团队核心观点今年7月,我国出口同比在高基数和外需疲

金融界 2023-08-09以“团结协作,共谋发展”为主题的第7届中国—南亚博览会暨第27届中国

云南日报 2023-08-098月8日晚,以“亿惠青岛嗨购仲夏”为主题的2023青岛88购物节在市南区奥

青岛财经网 2023-08-09苏州市吴江区平望镇,吴江南华纺织整理厂涂层车间内,看不见一滴污水,

引力播客户端 2023-08-09【美国信用卡余额首次突破1万亿美元】根据纽约联邦储备银行数据,上季

界面新闻 2023-08-09数据宝统计,已披露2023年度半年报的个股中,23股前十大流通股东名单中

数据宝 2023-08-09在你们的内心深处,总有一股力量促使你们去不断探索未知的领域,从而让

搜狐 2023-08-09

文丨明明FICC研究团队核心观点今年7月,我国出口同比在高基数和外需疲

金融界 2023-08-09

以“团结协作,共谋发展”为主题的第7届中国—南亚博览会暨第27届中国

云南日报 2023-08-09

8月8日晚,以“亿惠青岛嗨购仲夏”为主题的2023青岛88购物节在市南区奥

青岛财经网 2023-08-09

苏州市吴江区平望镇,吴江南华纺织整理厂涂层车间内,看不见一滴污水,

引力播客户端 2023-08-09

【美国信用卡余额首次突破1万亿美元】根据纽约联邦储备银行数据,上季

界面新闻 2023-08-09

数据宝统计,已披露2023年度半年报的个股中,23股前十大流通股东名单中

数据宝 2023-08-09

在你们的内心深处,总有一股力量促使你们去不断探索未知的领域,从而让

搜狐 2023-08-09

5月19日,2022年中国旅游日深圳市分会场活动在...

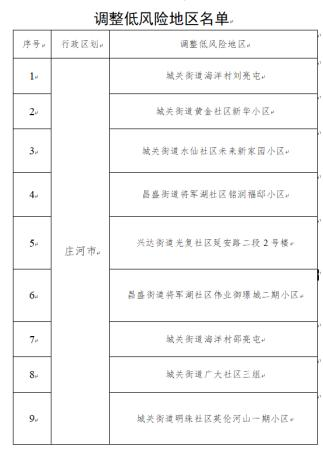

大连将30个中风险地区调整为低风险地区 ...

中新网成都11月22日电 (记者 刘忠俊)四...

(北京冬奥会)北京规划超270公里冬奥道路网...

中新网杭州11月22日电(郭其钰 张益聪)“...

连续两个月回升!6月份中国物流业景气指数为52.1%

山西长子“羊倌”养羊20余年 带动700余户养殖户发“羊财”

上海首个“两山”实践创新基地成功创建

广西医科大一附院向越南捐赠医疗防疫物资

黄埔海关破获案值5.5亿元走私进口二手挖掘机案

Copyright 2015-2022 大西洋仓储网版权所有 备案号:沪ICP备2020036824号-2 联系邮箱: 562 66 29@qq.com