2022年“中国旅游日”深圳分会场...

5月19日,2022年中国旅游日深圳市分会场活动在...

中新经纬8月3日电 题:上半年中国储能产量与项目齐升,储能电池出口占比超55%

作者 陈海生 中关村储能产业技术联盟理事长、中国能源研究会储能专委会主任委员

【资料图】

【资料图】

陈海生

新型储能继续高速发展 抽水蓄能占比持续下降

根据CNESA DataLink全球储能数据库的不完全统计,截至2023年6月底,中国已投运电力储能项目累计装机规模70.2GW(包括抽水蓄能、熔融盐储热、新型储能),同比增长44%。抽水蓄能累计装机占比继2022年首次低于80%之后,再次下降近10个百分点,首次低于70%。

图1:中国已投运电力储能项目累计装机规模(截至2023年6月底,MW%)

2023年上半年,中国新型储能继续高速发展,根据CNESA DataLink全球储能数据库的不完全统计,2023上半年项目数量(含规划、建设中和运行项目)850个,是2022年同期的2倍多。新增投运规模8.0GW/16.7GWh,超过2022年新增规模水平(7.3GW/15.9GWh)。新增投运项目主要集中在6月份,单月投运规模达到3.95GW/8.31GWh,占上半年新增投运总规模的50%。下半年将继续保持快速增长态势,预计2023年全年新增装机15-20GW。

图2:中国新增投运新型储能项目装机规模(2023年1-6月份)

1-6月份,中国企业在全球市场中储能电池(不含基站/数据中心备电类电池)产量超过75.0GWh,是2022年同期的2倍多,出口比重超过55%。

规模等级上,百兆瓦级项目数量增速明显,40余个百兆瓦级项目相继投运,两倍于2022年全年水平;规划和建设中的百兆瓦级项目数量业已超过2022年全年水平。

图3:各功率等级项目数量分布情况(2023年1-6月份)

技术分布上,磷酸铁锂仍是主流,非锂储能技术应用逐渐增多:首个飞轮火储调频项目、首个飞轮+锂电混储调频项目、用户侧单体最大铅碳电池项目相继投入运行;300MW功率等级压缩空气加速布局,多类液流电池细分技术路线以及百兆瓦级钠电项目纳入省级示范项目清单。

应用分布上,独立储能和共享储能项目的快速推进,使得“表前”(电源侧和电网侧)应用规模继续大幅增长,占比合计98%。用户侧储能近两年的装机占比虽然大幅下降,但得益于峰谷价差持续拉大和时段的优化,用户侧储能的市场热度持续升高,备案项目数量大幅增长。根据CNESA DataLink全球储能数据库的不完全统计,仅2023年6月份,全国共备案了250多个用户侧储能项目,规模合计2.7GWh,其中,江苏、浙江和广东三地项目数量占比达到81%。

图4:中国新增投运新型储能项目应用装机分布(2023年1-6月份,MW%)

储能招标规模60GWh+,集采/框采规模两倍于2022年水平

根据CNESA DataLink全球储能数据库的不完全统计,2023年上半年,共追踪到276家企业发布的466条招标信息,招标规模合计18.3GW/64.4GWh,招标类型涵盖储能系统、电芯、电池pack、电池系统、EPC总承包、储能系统租赁、储能产线租赁等。其中,储能系统/电池系统/电芯招标量33.8GWh,占比达52%。

图5:2023年上半年储能招标主要类型规模分布情况

注:考虑招标主体需求的差异,CNESA DataLink全球储能数据库所统计的招标和中标信息,统计口径仅以招标类型为准,同一个项目包含多种招标类型。

从招标项目的类型上看,集采/框采量大幅提升,两倍于2022年全年水平,达到21.6GWh,主要由国央企主导。上半年,华电、中国能建、新华水电(中核)、南方电网、国能信控等相继发布GWh级集采/框采标的,涉及储能电芯、电池系统和储能系统等招标类型。

图6:储能招标项目的应用分布情况(2023年1-6月份,GWh%)

图7:储能系统招标Top15企业规模分布情况(2023年1-6月份,单位:GWh)

注:储能系统招标企业,统计口径以母公司招标规模为准

2023年上半年,共追踪到338条中标信息,中标规模合计13.4GW/48.4GWh,储能系统(含电池系统)中标量23.9GWh,占比达49%。92家企业(第一中标候选人、集采入围企业)竞逐储能系统(含电池系统)标的,中车株洲所、阳光电源、比亚迪、电工时代储能系统(含电池系统)中标量均超GWh。

图8:储能系统中标规模Top15企业分布情况(2023年1-6月份,单位:GWh)

受供应链价格联动关系,上游电池级碳酸锂价格自2022年11月以来开始回落,4月单日价格跌破20万元/吨,5月价格有所回升,至6月一直维持在31万元/吨左右。上半年整体来看,电池级碳酸锂价格维持在17万元/吨-51万元/吨,均价32.63万元/吨,与2022年全年均价相比下降32%。价格联动传导至下游储能系统,上半年的中标均价在1.33元/Wh,较2022年全年均价水平下降14%,与2023年1月相比下降25%。

图9:供应链价格联动-电池级碳酸锂价格变化

图10:供应链价格联动-储能系统及储能项目EPC中标单价分布

图11:储能系统和EPC中标均价变化趋势(2023年1-6月份,单位:元/kWh)

中石油、南方电网、国电投、华电、新华水电、国能信控等相继完成15.6GWh储能电芯/电池系统/储能系统集采开标,全部为磷酸铁锂电池技术路线,电芯容量以280Ah为主,充放电倍率1C/0.5C/0.25C为主,电芯报价区间0.44元/Wh-0.68元/Wh,同时储能系统出现低于1元/Wh报价。(中新经纬APP)

本文由中新经纬研究院选编,因选编产生的作品中新经纬版权所有,未经书面授权,任何单位及个人不得转载、摘编或以其它方式使用。选编内容涉及的观点仅代表原作者,不代表中新经纬观点。

责任编辑:宋亚芬

关键词:

中新经纬8月3日电题:上半年中国储能产量与项目齐升,储能电池出口占比

中新经纬 2023-08-10图源:摄图网8月9日,在比亚迪第500万辆新能源汽车下线发布会上,比亚

懂车帝 2023-08-108月9日,在2023零碳峰会上,上海环境能源交易所总经理刘杰表示,在十四

第一财经 2023-08-10来源:中国网信网中国网8月10日讯据商务部网站10日消息,商务部新闻发

海外网 2023-08-10沉寂许久的股民沸腾了……8月9日,天津国安盟固利新材料科技股份有限

云掌财经国际金融报 2023-08-10封杀6年的顶级演员,居然要复出了

凤凰网娱乐 2023-08-10当前大家对于葵花凤头鹦鹉都是颇为感兴趣的,大家都想要了解一下葵花凤

互联网 2023-08-10

中新经纬8月3日电题:上半年中国储能产量与项目齐升,储能电池出口占比

中新经纬 2023-08-10

图源:摄图网8月9日,在比亚迪第500万辆新能源汽车下线发布会上,比亚

懂车帝 2023-08-10

8月9日,在2023零碳峰会上,上海环境能源交易所总经理刘杰表示,在十四

第一财经 2023-08-10

来源:中国网信网中国网8月10日讯据商务部网站10日消息,商务部新闻发

海外网 2023-08-10

沉寂许久的股民沸腾了……8月9日,天津国安盟固利新材料科技股份有限

云掌财经国际金融报 2023-08-10

封杀6年的顶级演员,居然要复出了

凤凰网娱乐 2023-08-10

当前大家对于葵花凤头鹦鹉都是颇为感兴趣的,大家都想要了解一下葵花凤

互联网 2023-08-10

5月19日,2022年中国旅游日深圳市分会场活动在...

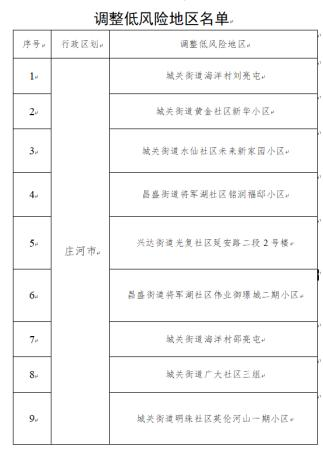

大连将30个中风险地区调整为低风险地区 ...

中新网成都11月22日电 (记者 刘忠俊)四...

(北京冬奥会)北京规划超270公里冬奥道路网...

中新网杭州11月22日电(郭其钰 张益聪)“...

连续两个月回升!6月份中国物流业景气指数为52.1%

山西长子“羊倌”养羊20余年 带动700余户养殖户发“羊财”

上海首个“两山”实践创新基地成功创建

广西医科大一附院向越南捐赠医疗防疫物资

黄埔海关破获案值5.5亿元走私进口二手挖掘机案

Copyright 2015-2022 大西洋仓储网版权所有 备案号:沪ICP备2020036824号-2 联系邮箱: 562 66 29@qq.com